Selon les secteurs, le type d’activité et le contexte de l’évaluation, trois types de méthodes peuvent être utilisées pour la valorisation d’actifs immatériels :

- les méthodes basées sur les coûts ;

- les méthodes basées sur le marché ;

- les méthodes basées sur les revenus.

La valeur monétaire d’un actif immatériel est une estimation de sa valeur économique, exprimée en euros, généralement exprimée dans une fourchette de valeurs.

Ces méthodes s’appliquent dans leurs principes généraux pour la valorisation d’une marque, d’un logiciel, d’un brevet ou d’un autre type d’actif immatériel mais des indicateurs peuvent être calculés différemment selon la typologie de l’actif.

NB 1 : L’évaluation est réalisée avec objectivité et transparence, en se basant sur les données publiques ou communiquées par le client. L’absence de données fiables peut parfois restreindre l’utilisation de certaines approches.

NB 2 : Dans le cas d’un groupe avec des filiales, une attention toute particulière est accordée à la cohérence du périmètre des données.

- Valorisation par les coûts

L’approche par les coûts fait référence aux coûts historiques engagés pour le développement de l’actif évalué, ou à ceux qui devraient l’être pour recréer un actif comparable .

Cette approche se base sur un postulat : un investisseur avisé n’achètera pas un actif à un prix supérieur au coût nécessaire pour le remplacer ou le reproduire.

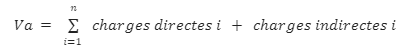

Cette méthode utilise la somme des coûts directs et indirects dépensés, soit les charges passées dans le compte de résultat et les dépenses d’investissement (immobilisées dans le bilan) pour valoriser cet actif.

- Méthode de calcul :

Avec

- Va : Valorisation de l’actif ;

- n : durée de vie de l’actif.

- Avantages et limites :

- Il s’agit d’une méthode de coûts historiques : les charges directes sont simples à estimer ;

- Les charges indirectes ne sont pas faciles à estimer. Il faut déterminer des clés de répartition de certaines de ces charges ;

- La méthode ne tient pas compte du potentiel futur de l’actif. Elle ne prend pas non plus en compte les dépenses infructueuses ;

- La durée de vie d’un actif est variable et dépend de son type et de sa qualité. La durée de vie retenue est généralement celle de son titre juridique ou, à défaut, de son immobilisation comptable. Une marque est ainsi considérée comme ayant une durée de vie non définie, le titre juridique étant renouvelable indéfiniment tandis que le la durée de vie d’un brevet dépend de sa qualité et celle d’un logiciel de son obsolescence.

- Valorisation par le marché

L’approche par le marché mesure la valeur d’un actif par référence à des prix de transaction observés pour des actifs pouvant être considérés comme raisonnablement similaires à celui qui fait l’objet de l’évaluation.

L’application de l’approche par le marché doit conduire à une estimation du prix raisonnablement attendu si l’actif devait être cédé (brut, sans les autres actifs immatériels)). Des données doivent être recueillies sur le prix d’acquisition de biens raisonnablement comparables à celui qui est évalué et des ajustements doivent être effectués pour tenir compte des différences avec celui qui est évalué.

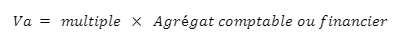

Une fois les actifs comparables identifiés, , des multiples sont calculés sur la base de leur prix de transaction. Ces multiples sont ensuite appliqués aux agrégats de l’actif évalué.

L’approche de valorisation par le marché suppose ainsi d’identifier des transactions qui puissent servir de référence pertinente sur les plans juridique et économique et dans une période assez proche. Ces transactions permettront également d’identifier les agrégats financiers utilisés pour valoriser l’actif, ainsi que les multiples appliqués.

- Méthode de calcul :

- Avantages et limites :

La conception de cette méthode est simple. Cependant, son application est difficile en raison de la difficulté de trouver des actifs immatériels comparables sur le marché et des informations précises sur des transactions.

- Méthodes de valorisation basées sur les revenus

Ces méthodes sont principalement basées sur les flux futurs de trésorerie. Elles reposent sur un postulat de base : la valeur actuelle d’un actif immatériel dépend d’une valeur raisonnablement estimée d’une partie des revenus futurs de l’entreprise.

L’actualisation des flux futurs de trésorerie est la base de 3 méthodes : surprofits, redevances et price premium. Il s’agit d’actualiser des flux futurs prévus par l’entreprise.

Ces méthodes nécessitent que l’évaluateur dispose des données nécessaires pour établir ou valider les flux futurs de trésorerie, soit :

- Des états financiers historiques et prévisionnels : comptes de résultat et bilans des années précédentes et futures concernées par la projection ;

- A défaut d’obtention de prévisions chiffrées, des hypothèses sont nécessaires afin de les établir ;

- Un taux de redevance sectoriel (pourcentage du chiffre d’affaires), ou une redevance (déjà fixée) pour valoriser l’actif au travers de l’approche des redevances ;

- un taux d’actualisation (t) dont l’évaluateur aura besoin pour déployer les 2 méthodes (il est généralement recommandé d’utiliser le coût moyen pondéré du capital (CMPC), comme taux d’actualisation).

- Principes généraux

Les principes généraux de ces méthodes basées sur les revenus sont décrits ici :

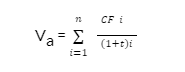

- Méthode de calcul :

Avec :

- CFi : cash-flow futurs attendus à la période i ;

- n : nombre de périodes pendant lesquelles les flux sont attendus ;

- t : taux d’actualisation. Ce taux correspond généralement au CMPC (coût moyen pondéré du capital).

Cette formule vise à actualiser les flux de trésorerie attendus de l’entreprise et à déterminer la part de ces flux attribuables à l’actif. Le cash-flow est remplacé par :

- les primes de prix dans la méthode des premiums ;

- les surprofits (SP) attribuables à l’actif immatériel dans la méthode des surprofits futurs ;

- les redevances annuelles dans la méthode des redevances.

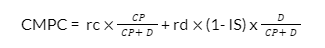

L’actualisation des flux futurs utilise le coût moyen pondéré du capital CMPC qui se calcule ainsi :

Avec :

- rd : coût de la dette (après IS car la charge d’intérêts permet de faire des économies d’impôts), soit: rd (1-IS) ;

- CP : capitaux propres ;

- D : dettes ;

- rc : rentabilité attendue des actionnaires, déterminée en divisant le bénéfice net d’une entreprise par le total des capitaux propres. Le résultat de ce calcul est exprimé en pourcentage.

Les flux prévisionnels provenant des projections réalisées par les entreprises ou basées sur des hypothèses Diag n’Grow (selon la croissance du marché, de la stratégie interne et externe etc) sont actualisés en tenant compte du risque mesuré lors de ces projections.

Dès lors, le taux d’actualisation utilisé pour actualiser les flux de trésorerie prévisionnels attribuables à un actif, est estimé à partir du taux d’actualisation utilisé pour actualiser les flux de trésorerie générés par l’entreprise dans son ensemble (CMPC), mais il doit également tenir compte de la qualité et des risques spécifiques de l’actif.

L’analyse approfondie de l’actif est donc reflétée dans un indice de qualité (QA). Les différents critères de qualité de l’actif et des risques associés sont synthétisés dans cet indicateur, utilisé pour pondérer les flux financiers en complétant le taux d’actualisation afin d’ajuster les valeurs obtenues à la réalité de l’actif.

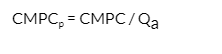

L’indice ainsi obtenu pondère le taux d’actualisation (CMPC) afin d’obtenir un taux corrigé CMPCp calculé avec :

Avec :

- CMPCP : le taux d’actualisation pondéré par l’indice de qualité de l’actif ;

- t : CMPC, ou t, le taux d’actualisation théorique, non pondéré ;

- Qa : l’indice de qualité de l’actif.

- Avantages et limites :

Les méthodes basées sur les flux futurs de trésorerie se basent sur des prévisions financières et ne peuvent être prises en compte que si ces prévisions peuvent être établies à partir d’éléments factuels.

L’évaluateur peut être amené, dans certaines circonstances, à établir ses propres prévisions, différentes des prévisions sur lesquelles reposent les plans de développement des entreprises, notamment en raison des incertitudes liées à ceux-ci.

Le calcul de flux futurs de trésorerie est complexe à mettre en œuvre pour des entreprises jeunes ou de petite taille pour lesquelles les risques et incertitudes liés à leur développement sont très importants. Lorsqu’il s’agit d’entreprises plus grandes, le calcul sera complexe si les prévisions intègrent des changements du périmètre de l’entreprise (notamment changement du périmètre de consolidation ou d’intégration fiscale). Dans un tel contexte, les prévisions ne pourront être prises que si elles sont sur un périmètre supposé équivalent à l’existant.

Pour valider la pertinence du recours aux méthodes se basant sur les flux futurs de trésorerie, Diag n’Grow a défini un indice d’incertitude prenant en compte les facteurs suivants :

| Critère d’évaluation de l’incertitude | Note |

| La croissance de l’entreprise est-elle directement liée à l’obtention de financements externes ? | Si oui : 1 Si donnée inconnue : 1 Si non : 0 |

| La croissance de l’entreprise est-elle directement liée à des recrutements dans une forte proportion (>50%) ? | Si oui : 1 Si donnée inconnue : 1 Si non : 0 |

| La croissance de l’entreprise est-elle directement liée à l’exploitation de technologies, de produits ou de services qui ne sont pas encore sur le marché ? | Si oui : 1 Si donnée inconnue : 1 Si non : 0 |

| L’entreprise a-t-elle connu un résultat net négatif au cours des 3 dernières années ? | Si oui : 1 Si donnée inconnue : 1 Si non : 0 |

| Dans le cas de startup, TPE ou PME, le dirigeant a-t-il plus de 60 ans ? | Si oui : 1 Si donnée inconnue : 1 Si non : 0 |

| Les prévisions de développement reposent-elles sur des opérations de croissance externe ? | Si oui : 1 Si donnée inconnue : 1 Si non : 0 |

| L’activité économique peut-elle être impactée fortement par des incertitudes conjoncturelles ? | Si oui : 1 Si donnée inconnue : 1 Si non : 0 |

| L’activité économique peut-elle être impactée fortement par des incertitudes réglementaires ? | Si oui : 1 Si donnée inconnue : 1 Si non : 0 |

| L’activité repose t-elle majoritairement sur la vente de services ? | Si oui : 1 Si donnée inconnue : 1 Si non : 0 |

Si la note est supérieure à 3, l’évaluateur se réserve l’option de considérer que l’entreprise présente trop d’incertitudes pour que les méthodes basées sur la prévision des flux futurs de trésorerie puissent être prises en compte.

- Valorisation par la méthode des surprofits (SP)

Le cash flow peut être assimilé à un surprofit obtenu grâce aux actifs incorporels. L’objectif est donc de calculer le surprofit avant impôt (SP) obtenu grâce à l’ensemble des actifs incorporels.

Ce surprofit avant impôt est ensuite multiplié par un facteur k (basé sur des référentiels couramment admis) pour obtenir le surprofit spécifique obtenu grâce à l’actif à valoriser.

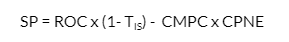

Etape 1 : calculer le surprofit après impôt :

Avec :

- SP : surprofit après impôt ;

- ROC : le résultat opérationnel courant correspondant au périmètre de l’actif ;

- TIS : taux d’imposition ;

- CMPC : coût moyen pondéré du capital ;

- CPNE : capitaux permanents nécessaires à l’exploitation de l’actif, soit toutes les immobilisations corporelles et incorporelles (ou à défaut, leur estimation) ainsi que le BFR en valeurs (correspondant au périmètre de la marque).

Avec :

CPNE : Actifs immobilisés + BFR.

et :

BFR = Actifs courant (en valeurs) – Passifs courant (en valeurs)

Etape 2 : calculer le surprofit après impôt :

Une fois le SP calculé, nous déterminons SP’ (SP avant impôt) : SP’= SP / (1- TIS).

Etape 3 : calculer k :

L’indice k correspond au taux de contribution de l’actif au CA de l’entreprise.

Lorsqu’il ne peut pas être calculé précisément, il est déterminé selon le poids estimé de l’actif dans la création de valeur selon le secteur d’activité de l’entreprise. Une grille du poids des actifs selon le secteur d’activité et le marché cible à été établie par Diag n’Grow à partir de plusieurs sources dont le Thésaurus Bercy.

Etape 4 : calculer le surprofit net obtenu grâce à l’actif :

Par conséquent : le surprofit net obtenu est : SP’ x k

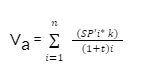

Etape 5 : calculer la valeur de l’actif :

La valeur de l’actif est finalement l’actualisation de ses SP net futurs, soit :

Avec :

- SP’i : surprofit net crée par les actifs incorporels à l’instant i ;

- n : nombre de périodes concernées par la valorisation (durée de vie de l’actif) ;

- t : taux d’actualisation ;

- k : taux de contribution de l’actif au CA.

Pour appliquer cette méthode, l’évaluateur devra :

- Accéder aux états financiers de la société à évaluer (retrouver les valeurs de ROC et CPNE – actifs immobilisés et BFR) ;

- Accéder au résultat d’exploitation ;

- Accéder à la valeur des actifs immobilisés nets ;

- Calculer le coût moyen pondéré du capital qui servira de taux d’actualisation: (CMPC) ;

- Avantages et limites :

Les principales limites de cette méthode résident dans :

- La difficulté du calcul de la charge capitalistique ;

- La difficulté de déterminer la durée de vie restante de l’actif.

- Valorisation par la méthode des redevances

Il s’agit d’une méthode très utilisée pour sa simplicité, elle s’appuie sur des redevances réelles prévues par un contrat ou sur une hypothèse de concession où les redevances seront valorisées par référence au marché (redevances reçues pour un actif comparable).

Les redevances sont les flux attendus par le concédant ou titulaire de l’actif en provenance d’un licencié ayant obtenu par le biais d’un contrat de concession, une licence lui permettant d’utiliser cet actif (marque, logiciel, brevet, savoir-faire, etc.). La valorisation par la méthode des redevances implique le calcul d’une valeur avec des flux nets de frais de maintenance.

L’évaluateur doit consulter le contrat de concession pour vérifier qui assume ces charges ou quelle répartition de ces charges stipule le contrat. La concession peut être utilisée entre acteurs indépendants mais aussi au sein d’un groupe avec différentes filiales (redevances intra-groupe).

Si les redevances sont déjà en place : l’évaluateur peut se contenter de corriger cette redevance avec un coefficient (dernière redevance reçue) et multiplier par le nombre d’années restantes jusqu’à la fin du contrat. Cependant, en cas d’absence de contrat de licences, l’évaluateur doit se référer au marché pour déterminer le taux de redevance à appliquer lors de la valorisation. La valorisation est une actualisation des redevances futures que l’évaluateur estime au moment de l’évaluation.

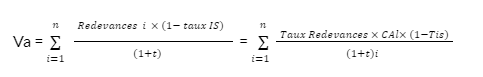

- Méthode de calcul

Le calcul se fait en se basant sur un taux de redevance stipulé dans le contrat ou un taux de redevance sectoriel :

Avec :

- Redevance i : somme des redevances reçues des attributaires de licences ;

- CAl : CA réalisés par les attributaires de licences ;

- Taux de redevance : taux convenu dans le contrat ou sectoriel ;

- n : durée du contrat de concession ;

- t : taux d’actualisation ;

- TIS : taux d’imposition.

- Avantages et limites :

Comme cela a été souligné, il s’agit d’une méthode simple à appliquer. Cependant, en cas d’absence d’un contrat de redevances déjà établi :

- Il n’est pas toujours facile de trouver un taux de redevance sectoriel d’un comparable que l’évaluateur puisse appliquer ;

- Les parties contractuelles peuvent s’accorder sur une redevance qui survalorise l’actif, ce qui risque de biaiser une valorisation basée sur cette redevance.

Finalement, s’agissant d’une méthode d’actualisation de flux futurs, l’évaluateur doit relever les mêmes défis que pour les autres méthodes de surprofit et de premium : déterminer le taux d’actualisation et la durée de projection.

- Valorisation par la méthode des primes de prix

La méthodologie est basée sur l’identification de l’impact de l’actif sur le comportement du consommateur.

L’introduction d’une marque ou d’une technologie par exemple peut justifier une augmentation du prix du produit ou service à vendre par l’entreprise en raison d’un coût de revient plus élevé. Ces écarts de prix ou de volumes sont à l’origine d’une variation du chiffre d’affaires.

Cette méthode s’applique en considérant le même produit ou service, avant et après l’introduction de l’actif immatériel. La pertinence de cette méthode varie fortement selon le type de produits et services, le contexte de vente et les types d’actifs.

- Méthode de calcul :

Les premium futurs sont déterminés par la détermination d’une prime de prix “price premium”.

Il est considéré que l’impact sur le volume de vente est négligeable, la méthode mesure la prime de prix seulement.

L’actif est donc valorisé par l’actualisation des “price premiums” futurs estimés par l’évaluateur.

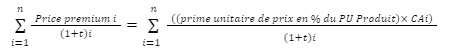

Valeur de l’actif =

Price premium i = CAi prime du prix unitaire en pourcentage du prix du produit

Avec:

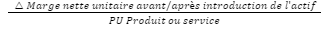

- Prime du prix unitaire en pourcentage du prix du produit / service :

- CA i : Chiffre d’affaire de l’année i ;

- t : taux d’actualisation CMPC ;

- n : nombre d’années retenues par l’évaluateur ;

La prime de prix est définie comme le flux attribuable à l’actif immatériel qui est calculé avec la différence de la marge unitaire nette en % du prix unitaire de vente (après introduction de l’actif):

Il convient ainsi de multiplier ce pourcentage par le chiffre d’affaires d’une année i : CAi pour déterminer la part de CAi assimilable ou correspondant au price premium

- Avantages et limites :

En cas d’accès à toutes les données analytiques, la prime calculée apporte une mesure précise de la contribution de l’actif au chiffre d’affaires. Cependant, l’obtention de ces données n’étant pas toujours possible, le recours à des approximations comme la mesure d’évolution de l’EBE en pourcentage du chiffre d’affaires peut être une solution alternative.

Outre l’accès aux données analytiques, l’application de la méthode des primes n’est pas adaptée à tous les secteurs.

Pour en savoir plus sur la valorisation des marques : https://www.diagngrow.com/quelle-est-la-valeur-de-ma-marque/

Nos références bibliographiques :

https://www.diagngrow.com/notre-methode-bibliographie/embed/#?secret=GBnzOAdub0

Les recommandations de l’Ordre des Experts Comptables sur la valorisation des marques :

https://www.legoux-associes.com/wp-content/uploads/2017/05/evaluation_marque.pdf